金は、現金や土地以外の現物資産として注目が高く、安定した人気のある金融資産です。最近では金の高騰が進んでおり、金の売り時といわれています。

そこで気になるのが、金の売却方法や売却で発生する税金などです。2023年10月からインボイス制度も導入され、金の売買にどのように影響を及ぼすか不安になる方も多いのではないでしょうか。

本記事では、金の売却に関する基礎知識や税金の計算方法、さらに金のお得な売却方法などを紹介します。金の売却を検討している方は、ぜひ参考にしてください。

目次

まずは金相場を知ろう

金を売る上でもっとも大切なのは、金の相場(=金相場)を知っておくことです。金相場は国際的な需要にあわせて毎日推移しています。そのため、安い時に買って高い時に売るのが、金の売却で利益を得る基本となります。

金の相場を知っていれば、買取業者の査定額が適正価格かわかります。金の相場は、インターネットで金の相場について検索するか、金買取業者のホームページで確認するのが簡単です。

金を売却したときにかかる税金とは?

ここでは、金を売却した時にかかる税金の基礎知識を解説します。まずは、金買取で発生した利益について、どのような税金がかかるか知っておきましょう。

金の売却益は譲渡所得にあたる

一般的に、個人が金を売ることで発生した利益は「譲渡所得」という区分になります。譲渡所得とは、資産を譲渡や売却した時に生じる所得のことで、土地や建物、株式などの金融資産が対象です。

譲渡所得には分離課税と総合課税というものがありますが、金の売却によってかかる税金は総合課税で計算されます。

個人が金を売却した場合の総合課税は、その人の給与など、すべての所得を合算したものに対して計算するものです。

ただし、個人の場合でも営利目的で継続的に金の売却で利益を得ている場合、譲渡所得ではなく雑所得となります。また、事業として金の売却を行ったときの利益は事業所得とみなされます。雑所得や事業所得の場合は、税金の計算方法が異なるため注意が必要です。

金の売却益が50万円以下の場合は税金が控除される

譲渡所得には、年間50万円の特別控除があります。そのため、金を売却したときに出た利益が50万円を超えなければ、税金は発生しません。

金の売却で利益が出たら確定申告を忘れずに

一般的に、給与所得のみで収入を得ている場合は、会社が年末調整を行うため確定申告の必要はありません。

しかし、金の売却によって年間50万円以上の譲渡所得が発生した場合、給与所得以外の収入があったことを確定申告する必要があります。

金の売却で得た譲渡所得の計算方法

ここでは、実際に金の売却で得た譲渡所得の計算方法を紹介します。

前述のとおり、金の売却益の譲渡所得には50万円の特別控除がかかります。また、金の保有期間が5年以上経過している場合、譲渡所得が1/2とお得になります。

譲渡所得を計算する前に、金の売却によって得た利益を計算しましょう。金の売却益とは、売却価格から、金を買ったときの金額と、売却手数料などを引いたものです。

金の売却益=売却価格 -(取得価格+売却費用)

譲渡所得の計算は、金の保有期間によって2種類あります。

以下が、それぞれの計算式です。

【5年以下の短期保有の場合】

譲渡所得=金の売却益-特別控除50万円

【5年以上の長期保有の場合】

譲渡所得=(金の売却益-特別控除50万円)÷2

例えば、3年前に200万円で購入した金を手数料ゼロで300万円で売った場合、売却金額300万円−購入金額200万円で、売却益は100万円となります。ここから、売却益100万円-特別控除額50万円を差し引いて、譲渡所得は50万円です。

もし、金の購入が5年以上前なら、さらに半額となるため、譲渡所得は25万円です。

また、金の特別控除は短期と長期あわせて50万円が限度です。売却する金の保有期間が短期と長期の両方ある場合は、まず短期譲渡所得から控除額を引いて、まだ利益が残っている場合、長期譲渡所得から控除額を差し引いて計算します。

金の売買には消費税も発生する

モノを購入する際には必ず消費税が発生し、それは金も例外ではありません。

2023年12月時点で日本の消費税率は10%です。例えば顧客が金を事業者から100万円分購入した場合、顧客は事業者に購入金額と消費税を合算した金額を事業者に支払う必要があります。反対に顧客が買取店に金を売却する場合、買取店側に消費税を支払う義務が生じます。

一方で売却した側は、売却した際に受け取った消費税を国に納税する義務があります。ただし消費税納税の義務が発生するのは個人事業主や法人であり、個人で金の売却をされる場合は消費税を納税する義務はありません。また個人事業主には1,000万円の納付免税枠が設けられており、金の売却額が1000万円を下回った場合は納税する義務が発生しません。

ただし2023年10月からインボイス制度が導入され、適格請求書(インボイス)を発行してもらわないと仕入税控除を受けられなくなくなるので、個人事業主や法人の方は注意が必要です。

金の売却で損失が出た場合

金の売却によって損失が出た場合は、売却損を譲渡所得の控除にあてられます。該当の年度に金の売却以外の譲渡所得があれば、売却損を通算損益することが可能です。

ただし、給与所得など、譲渡所得以外の所得と通算損益することはできません。

金を相続・譲渡された場合の税金は?

金やプラチナを相続もしくは譲渡された場合は、土地や現金と同様の相続税または譲渡税がかかります。

親族から金を相続した場合

金の相続税は、金額によって税率が変わります。

※表は左にスクロールしてご覧ください。(スマートフォンの場合)

| 法定相続分の取得金額 | 相続税の税率 | 控除額 |

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1700万円 |

| 3億円以下 | 45% | 2700万円 |

| 6億円以下 | 50% | 4200万円 |

| 6億円超 | 55% | 7200万円 |

親族から金を譲渡された場合

金を譲渡された際に発生する贈与税は、相続税と比べて税率が高めです。

※表は左にスクロールしてご覧ください。(スマートフォンの場合)

| 基礎控除後の課税価格 | 贈与税の税率 | 控除額 |

| 200万円以下 | 10% | - |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

引用:国税庁「No.4408:贈与税の計算と税率(暦年課税)」

親族以外から相続・譲渡を受けた場合

相続税や贈与税は、親族から受けた場合と、それ以外の人から受けた場合では税率が変わります。基本的に、親族以外の人から相続や譲渡を受けた場合、親族から受けるよりも納税額は上がります。計算が複雑ですので、最寄りの税務署に相談しましょう。

相続や譲渡でもらった金を売った場合の税金は?

相続や譲渡で譲り受けた金を売却して利益が出た場合でも、譲渡所得が発生します。譲渡所得が50万円を超えた場合、確定申告が必要です。

譲渡所得の計算方法は自分の持ち物の金を売るときと同じですが、ここでポイントとなるのは、金の取得価格です。

相続の場合は死亡日の時価、譲渡の場合は譲渡成立日の時価が金の取得価格となります。

また、金の所有期間は、自分が手に入れたときからではなく、前の所有者の所有期間を引き継ぎます。例えば、前の所有者が10年間所有した金を2年前に相続を受けた場合、2年間の短期保有ではなく、12年間の長期保有という計算になります。

金買取の税金に関するQ&A

ここでは、金買取で発生する税金に関する疑問をまとめました。

金の売却時に購入金額が不明な時は?

金の税額を計算するにあたっては、「計算書」が必要になります。計算書とは取得価格(金を入手・購入した時の価格)を証明するもので、金を購入する際に渡される書類です。基本的に売却額が50万円を超える場合は計算書が必要になるので、あらかじめ準備しておきましょう。

この計算書がない場合、譲渡による収入の5%相当が購入金額とみなされます。例えば、2022年7月時点での金の買取相場は1グラムあたり8,314円ですが、購入金額がわからない場合、購入金額は買取金額の5%にあたる415.7円としか認められません。つまり売却額の95%が課税対象となってしまうので、高確率で収める税金が増えてしまいます。

地金や金貨の種類によっては、製造メーカー・年代・検査を受けた場所・金の種類なども購入金額の手がかりとなる場合があるので、取得価格を証明するものが手元にない方は一度探してみるのがおすすめです。

金を売ったあとの確定申告を忘れたらどうなる?

金を売ったあとの確定申告を忘れると申告漏れとなり、追徴課税が発生します。ただし、一定の要件を満たす場合は確定申告が不要となるため、自分のケースは確定申告が必要か、最寄りの税務署に確認することをおすすめします。一定の要件は、以下の通りです。

- 年収2,000万円以下の給与所得者で金の売却益が20万円以内の場合

また、申告漏れに気づいた場合は、速やかに税務署に連絡しましょう。納付期限を過ぎた場合、延滞税が課される可能性もあります。

金買取の支払調書とは?

支払調書とは、一度に金・プラチナなどの地金を200万円以上売却した際に、代金を支払った側(買取業者など)が税務署に報告しなければならない法的調書のことです。支払調書の対象となるのは、以下のものです

金インゴット

金貨

プラチナインゴット

プラチナコイン

- 上記のような金・プラチナ地金を売却したときの金額が一度で200万円を超えた場合のみ、事業者に支払調書の提出義務が発生します。支払調書は売った側が提出するものではなく、買い取った側が提出するものです。

支払調書は、金の買取による脱税や所得隠しを防ぐことが目的です。書類には以下の内容が記載されます。

売却した人の住所・氏名

マイナンバー

売却した貴金属の種類(金地金など)

重量

数量

支払金額

支払確定年月日

金買取で確定申告するときの流れ

ここでは、金の売却で利益が出たときの、確定申告の流れについて解説します。

金買取の確定申告はいつ行う?

1月1日から12月31日までの間に金を売却した利益が50万円を超えた場合、翌年の2月16日から3月15日の間に確定申告を行います。

金買取の確定申告は確定申告書Bを使う

確定申告の書類にはAとBの2種類があります。一般的な給与所得や雑所得などで確定申告をする場合は確定申告書Aを使いますが、金を売却した際の確定申告には、確定申告書Bが必要です。

確定申告書Aは、Bと比べて簡易版となっており、金売却の利益である譲渡所得に関する記入欄がありません。そのため、必ず確定申告書Bで書類を作成するようにしましょう。

金買取の確定申告に必要な書類

金買取の確定申告で必要な書類は以下のものです。

- 確定申告書B

- 譲渡所得の内訳書(総合譲渡用)

- 銀行口座の情報がわかる書類

- 所得を明らかにできる書類

- 金を売却したときの情報がわかる書類

- 本人確認書類

- 印鑑

確定申告書は近隣の税務署や確定申告会場で入手することができますが、可能であればインターネットで電子申請するほうが正確で手軽です。

金買取の確定申告の書き方

金買取の確定申告の全体の書き方は、基本的に一般的な確定申告の書き方と変わりません。一般の確定申告との違いは、譲渡所得の内訳書を添付することと、確定申告書Bの収入欄に譲渡所得金額を記入する点です。

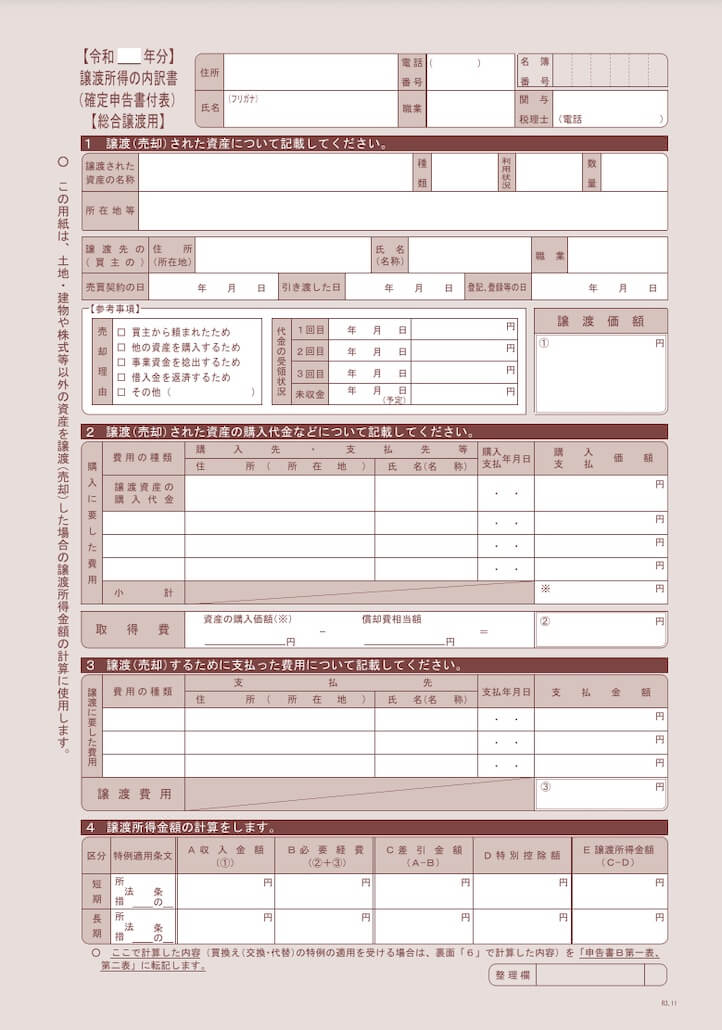

【譲渡所得の内訳書】

引用:国税庁:譲渡所得の内訳書

譲渡所得の内訳書は、金やプラチナの売買に関する情報を記入します。取得金額や売却金額、手数料などの情報が必要となるため、売買情報のわかる書類を準備しておきましょう。譲渡所得の内訳書は何枚添付しても構わないため、複数の取引がある方や、短期保有と長期保有に別れている方は、必要に応じて枚数を増やしてください。

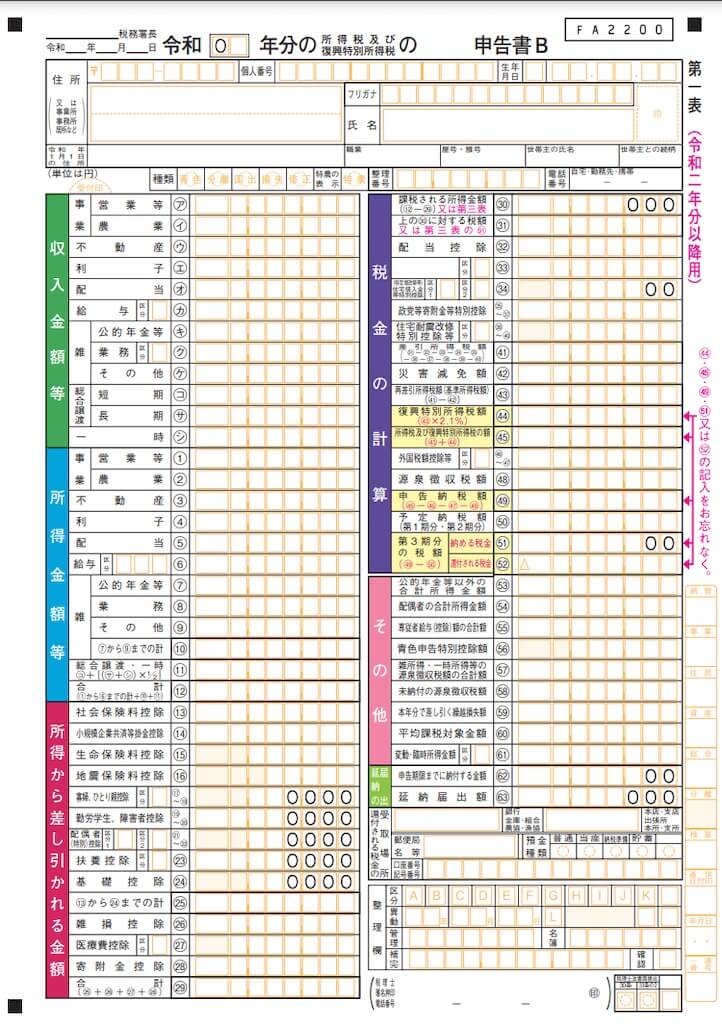

【確定申告書B】

確定申告書Bは、必要に応じた収入や所得、控除金額を記入します。金買取で発生する譲渡所得は緑の「収入金額等」の項目にある、総合譲渡の欄に記入します。項目は長期と短期に分かれているため、保有期間に応じた欄に譲渡所得の金額を記入してください。

引用:国税庁:確定申告書B

引用:国税庁:確定申告書B

確定申告を電子申請する場合

確定申告の電子申請は、国税庁の公式ホームページから行います。電子申請の利用には事前に利用者識別番号の発行が必要です。

国税庁のホームページからマイナンバーを使って登録する方法と、スマートフォンのアプリを使って登録する方法があります。

パソコンの場合はICカードリーダーが必要です。また、スマートフォンの場合は、iPhoneやAndroid端末でICカードの読み取りが可能な機種を使用してください。

詳しくは、国税庁のe-Taxシステムを参考にしてください。

確定申告の提出

確定申告書が完成したら、以下の3つの方法で税務署に申告します。

- e-Taxでの電子申請

- 所轄の税務署に書類を郵送

- 所轄の税務署に書類を持参

確定申告の期間は税務署が混み合うため、e-Taxでの電子申請か、郵送での申告がおすすめです。

また、確定申告書は信書にあたることから、郵便物として郵送する必要があります。宅急便などでは送れないため注意してください。

金のお得な売却方法とは

金を売却して利益を得るためには、お得な売却方法を知っているかが鍵となります。ここでは、金買取で知っておきたい「金のお得な売却方法」を紹介します。

金買取の専門業者に売る

金を買取してくれる場所はいろいろありますが、金を売るときは専門の業者に売るのがおすすめです。金の相場は日々変化しているため、最新の相場情報に強い業者なら、適正価格で買取してくれます。

その際に複数の買取業者に依頼することで、おおよその相場を把握することが可能です。

また、貴金属に関する知識も豊富なので、偽物や純度の判定にも詳しく、信頼できる査定結果が得られます。

他の貴金属とまとめ売りする

貴金属の買取は、インゴットやコインだけではありません。ネックレスの鎖だけ、ピアスのキャッチだけでも、素材が金やプラチナなら買取してもらえます。

小さなパーツや、真贋がわからないものでも、とりあえず鑑定してもらうことで、思わぬ臨時収入になったというケースはよくあります。

ブラリバでは、まとめ売りで査定額UPのキャンペーンを行っております。

壊れたジュエリーなどでもお気軽にご相談ください。

箱や鑑定書があれば持っていく

箱や鑑定書など、貴金属の付属品がある場合は、それらも忘れずに持っていきましょう。特に、金やプラチナのジュエリーの場合はブランドの箱や保存袋なども査定材料に入ります。

購入してから5年以上経過したほうがお得

金にかかる税金は、5年以下の短期保有と、5年以上の長期保有では課税額が大きく異なります。できれば、金を売るときは5年以上保有してからのほうが税金が安くなります。

金に関する税金はしっかり覚えておこう

金は手軽に購入できる人気の金融資産です。しかし、金の売却で利益を得た場合、税金が発生する場合があります。これから金買取で査定してもらおうと考えている方は、税金についても知っておくことが大切です。

ブラリバでは、金・貴金属の知識が豊富な査定員が、大切な貴金属の価値を査定いたします。近年高騰が続いている金の価格は、2023年12月時点で“1g1万円”を超える歴史的な高水準を記録しており、今が売りどきです。まずは査定だけでも、お気軽にご相談ください。